Inflation et croissance sous contrôle

Comme de nombreux travailleurs, l’économie européenne semble elle aussi avoir pris des vacances cette année. Selon les services de la BCE, l’inflation en août est restée proche de 2 % (2,1 % contre de 2 % un mois plus tôt) atteignant ainsi l’objectif fixé par l’institution monétaire. À plus long terme, les prévisions d’inflation demeurent inchangées : 2,1 % en 2025, 1,7 % en 2026 et 1,9% en 2027.

Même constat du côté de la croissance économique dans la zone euro. Celle-ci devrait légèrement meilleure en 2025 (+1,2 % au lieu de 0,9 %), mais 2026 afficherait une croissance plus faible que prévue (1% au lieu de 1,1%). En 2027, la croissance resterait stable à 1,3 %, toujours selon la BCE.

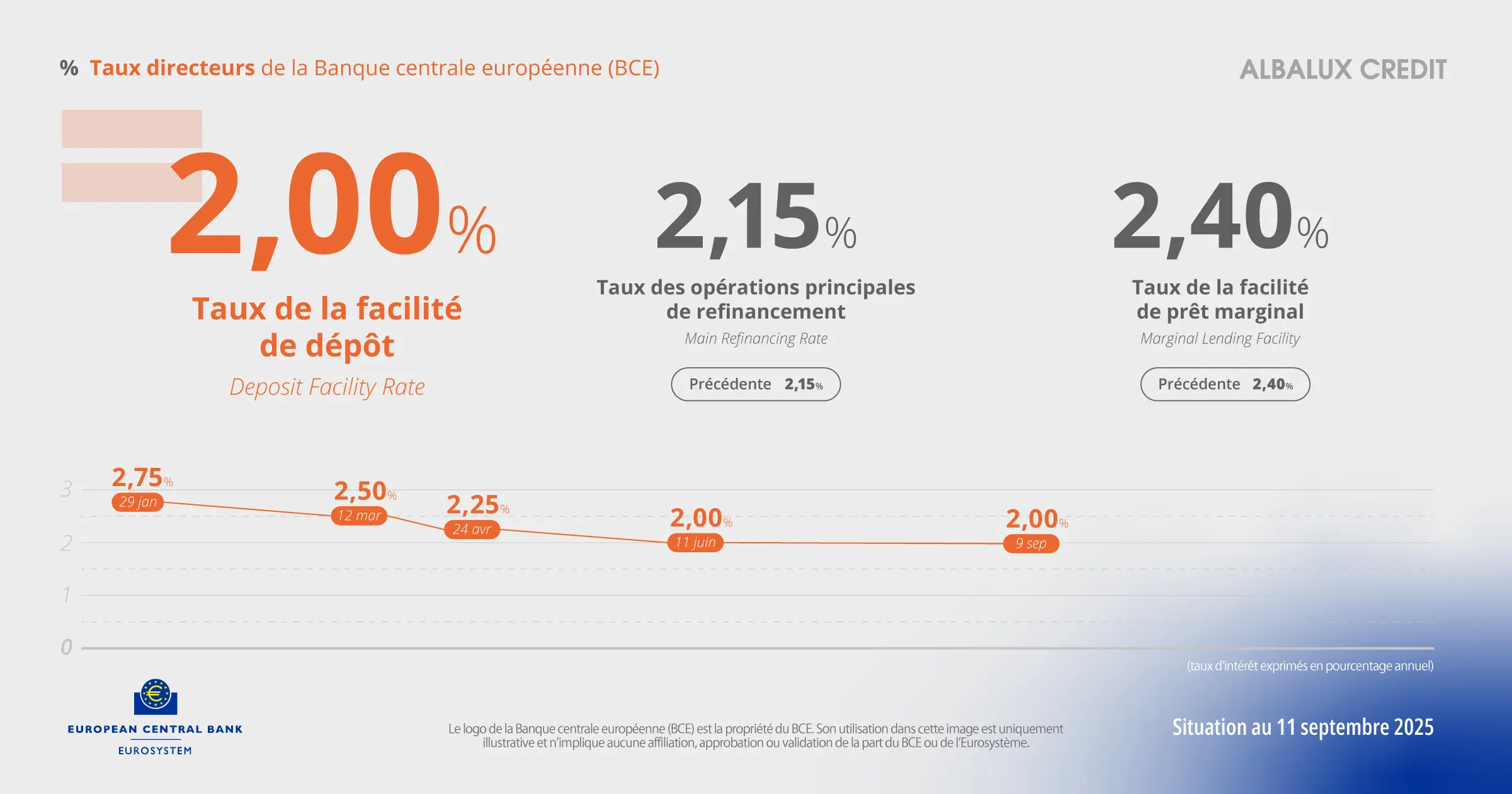

Autant de raisons qui incitent la BCE à ne pas modifier ses taux directeurs pour l’instant.

Crédits immobiliers : un mois d’euphorie, puis le coup de frein

Les baisses successives des taux d’intérêt directeurs ont sensiblement influencé le marché des crédits hypothécaires en Europe et au Luxembourg.

Selon la BCE, les taux moyens s’élevaient à 3,3 % en juillet 2025, tandis que l’activité progressait à 2,4 %, contre 2,2 % auparavant.

Au Luxembourg, la tendance est plus contrastée. En juin, la diminution des taux avait nettement dynamisé la demande : le taux variable s’établissait à 3,28 % (contre 3,32 % en mai) et les taux fixes affichaient également un léger recul, à 3,48 % pour des crédits de 10 à 15 ans et 3,53 % pour des prêts de 25 à 30 ans. Résultat : les banques avaient alors octroyé près de 931 millions d’euros de nouveaux crédits immobiliers aux ménages, soit une hausse spectaculaire de 42 % en un mois.

Mais l’embellie n’aura pas duré. En juillet, le taux variable a encore reculé, à 3,13 %, sans pour autant soutenir la demande. Quant aux taux fixes, ils ont connu des évolutions inégales selon la durée d’emprunt — 3,27 % pour 1–5 ans (+7 points de base), 3,48 % pour 5–10 ans (–7 points de base) et entre 3,29 % et 3,69 % pour les durées supérieures à 10 ans — sans que ces mouvements ne suffisent à relancer durablement le marché.

Le volume total des nouveaux crédits est retombé autour de 537 millions d’euros, soit presque moitié moins qu’un mois plus tôt.

Une chute qui s’explique non seulement par la prudence persistante des ménages face à l’environnement économique, mais aussi par l’arrêt des aides étatiques au logement, qui avaient longtemps soutenu l’accès au crédit immobilier.

Un taux à 1,75 % d’ici la fin 2025 ?

La résilience de l’économie de la zone euro amène de nombreux économistes à juger improbable une nouvelle baisse destaux d’ici décembre.

En marge de l’annonce du statu quo, la présidente de la BCE, Christine Lagarde, a souligné cette résistance face aux éléments perturbations internationales : « D’abord, le risque de représailles européennes dans une guerre commerciale a diminué. Ensuite, l’incertitude commerciale s’est atténuée », a-t-elle déclaré, en référence à l’accord conclu entre l’Union européenne et les États-Unis sur les droits de douane.

Goldman Sachs et BNP Paribas comme de nombreux investisseurs, estiment qu’il n’est pas nécessaire de réduire davantage les taux dans un climat économique relativement serein. Seul un choc inflationniste pourrait, selon eux, justifier une nouvelle baisse cette année.

D’autres établissements, tels que Bank of America, Danske Bank ou encore Deutsche Bank, considèrent qu’avec une inflation stagnante et une croissance molle, une baisse des taux à 1,75 % d’ici la fin de l’année reste envisageable.

D’ici là, la BCE reste fidèle à sa méthode : décider « réunion par réunion », sur la base des chiffres du moment.